La culpa no es de ‘los otros’ sino propia: Cristina choca la calesita

A casi toda Sudamérica le va bien. En la Argentina, igual que en Venezuela, los problemas son consecuencias de decisiones erradas propias. El Frente para la Victoria nunca lo entendió y es el núcleo de su fracaso. Los Kirchner creyeron que el ‘viento de cola’ era el resultado de aciertos ladriprogresistas, y entonces no estuvieron en condiciones de comprender la situación derivada del final del ‘viento de cola’. Un error lleva al otro, y así ocurre la Argentina 2014, que será peor que la Argentina 2013, ejercicio en el que Cristina Fernández de Kirchner perdió 2 elecciones… Aquí un interesante repaso a qué ocurre en los países que aciertan en la región, y qué pasa en la Argentina K.

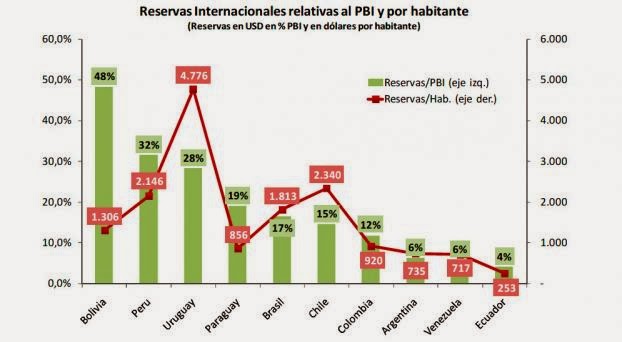

Venezuela y Argentina se presentan como los países con menos reservas sobre PBI y per cápita, lo que los hace más vulnerables a shocks en sus mercados cambiarios. Ecuador es un caso especial ya que no tiene moneda propia que defender.

Venezuela y Argentina se presentan como los países con menos reservas sobre PBI y per cápita, lo que los hace más vulnerables a shocks en sus mercados cambiarios. Ecuador es un caso especial ya que no tiene moneda propia que defender.

CIUDAD DE BUENOS AIRES (Economía & Regiones). Las diversas políticas económicas aplicadas en Argentina no han tenido éxito en volver a posicionarnos entre los países de mejor desempeño económico de la región.

En un análisis comparativo de 10 naciones de Sudamérica, Argentina es el país N°3 de menor crecimiento económico, el N°3 con mayor nivel de desempleo y el N°2 con la mayor tasa de inflLa culpa no es de ‘los otros’ sino propia: Cristina choca la calesitaación.

Si bien el contexto externo aminoró el crecimiento de la región, los desequilibrios económicos internos jugaron un rol fundamental en explicar la dinámica de las variables

económicas de nuestro país.

El contexto externo:

El contexto económico externo impuso un techo al crecimiento de los países sudamericanos en 2012 y 2013. El agravamiento de la crisis económica europea, junto con un menor desempeño de los emergentes (en general) debilitó el crecimiento económico mundial que se desaceleró de 3.9% en 2011 a 3.2% y 2.9% en 2012 y 2013, respectivamente.

A la vez, el ritmo de expansión anual del comercio mundial cayó a la mitad, desde el 6% de 2011 al 3% para 2012 y 2013.

A la par de esta desaceleración del crecimiento y del comercio comenzaron a deprimirse los precios internacionales de las commodities.

En 1er. lugar, cedieron los precios de las materias primas más sensibles al nivel de actividad (entre 30% y 40%) como por ejemplo: el cobre, el aluminio y el mineral de hierro, fuertemente ligados a la dinámica industrial y la actividad de la construcción.

En 2do. término cayeron los precios de commodities agrícolas, con excepción de la soja. El precio internacional del maíz y el trigo es hoy un 32% y 4% menor al operado en 2011.

Por otra parte, el precio de la soja logró escapar esta dinámica y cerró con un precio un 3% más alto que en 2011 debido a la inelasticidad de la demanda de alimentos (China e India principalmente) y una oferta limitada.

En 3er. término las commodities energéticas (petróleo, gas, carbón) fluctuaron de precio al ritmo de los conflictos en zonas petroleras y terminaron en promedio un 8% por debajo de los niveles de 2011.

Además, la suave recuperación del valor de la divisa estadounidense en el mundo contribuyó también, en parte, al descenso del precio de las commodities.

Recordemos que un alza del valor del dólar implica que las commodities valgan menos en términos de dólares, es decir que su precio caiga. Esta recuperación del dólar estuvo vinculada a una reciente mejora en los datos y en las perspectivas de la economía de EEUU que estimularon la afluencia de capitales financieros desde el mundo emergente y adelantaron los plazos esperados por el mercado financiero para los recortes de estímulos monetarios que hoy en día presionan sobre los rendimientos del capital (tasa de interés) artificialmente hacia abajo.

Argentina no logró escapar al “empobrecimiento” del contexto comercial externo que le impactó específicamente a través de menores exportaciones de productos de economías regionales hacia Europa, de un menor ritmo de exportación de automóviles hacia Brasil y una caída en las exportaciones agrícolas (trigo y maíz) por los menores precios y los problemas internos de oferta.

Contrariamente, el complejo sojero (poroto, harina y aceite) -que representa el 25% de nuestras exportaciones o US$ 22.000 millones- ganó participación en la estructura exportadora.

Simultáneamente, el cerrojo cambiario, la inseguridad jurídica y la falta de acceso al mercado de capitales internacional hicieron que Argentina no sufriera directamente un shock financiero adicional como consecuencia de la salida de capitales desde emergentes hacia EE.UU.

Pero el shock financiero si impactó indirectamente a través de un menor crecimiento de Brasil (afectado directamente por la menor afluencia de capitales).

En pocas palabras, la desaceleración del crecimiento mundial y del comercio mundial, la caída de los precios de las materias primas y la reducción en el ritmo de afluencia o salida de capitales desde países emergentes (Sudamérica incluida) hacia EEUU en particular, fueron los factores detonantes del aminoramiento en el ritmo de crecimiento económico de los países Sudamericanos.

Sin embargo, veremos más adelante que para el caso Argentino los desequilibrios económicos internos jugaron un rol más importante para explicar el deterioro económico de Argentina.

Perspectiva económica externa para 2014 y 2015

Se proyecta un alza en el ritmo de crecimiento mundial desde el 2.9% de 2013 a un 3.6% para 2014 y 3.9% para 2015. Sin embargo, la proyección asume que la economía mundial logra transitar sin problemas riesgos macroeconómicos no menores.

Por un lado se asume que los mercados financieros internacionales se corregirán ordenadamente frente a la reducción del estímulo monetario anunciada por la Reserva Federal de los Estados Unidos en la reunión del 18/12/2013 y que se lograría un acuerdo en torno al límite de deuda en el Congreso de dicho país.

Se asume además que las economías emergentes más grandes mantendrían tasas de crecimiento similares a las de 2013.

Brasil

Brasil terminaría el año 2013 como el 2do. país de menor crecimiento de Sudamérica detrás de Venezuela. Un escenario externo menos favorable junto con la acumulación de

desequilibrios internos, forjaron una desaceleración del crecimiento económico desde 7.5% en 2011 a 2.5% en 2013.

La caída del precio del mineral de hierro y otros metales, el menor ingreso de capitales y los efectos de las políticas que buscan controlar un potencial desborde de la inflación fueron los detonantes de la desaceleración de estos últimos 2 años.

En lo que respecta al frente externo, el descenso del precio de commodities ligadas a la minería y a la agricultura redujo el ingreso de divisas; lo que tornó aún más negativo el saldode cuenta corriente de Brasil.

Paralelamente, un menor ingreso de capitales por la cuenta financiera (consecuencia del esperado despegue de EEUU) redujo el financiamiento del déficit de cuenta corriente; que fue corregido vía una depreciación del Real pasando desde 1.65 a 2.35 reales por dólar entre 2011 y fin de 2013.

En lo que respecta a la esfera interna, la devaluación inducida por la salida de capitales y el déficit de la cuenta corriente junto al alza de tasas (para contener la inflación), dejan poco margen para que se estimule el nivel de actividad mediante política monetaria.

Simultáneamente, el rojo e las cuentas públicas dejan pocos grados de libertad para apoyar el crecimiento mediante una política fiscal expansiva.

En este marco, la economía de Brasil no podrá acelerar fuertemente su tasa de crecimiento, las presiones inflacionarias se mantendrán a flote de la mano de una depreciación adicional de la moneda en torno a los 2.45 reales por dólar.

Chile

La desaceleración del crecimiento económico de Chile (5.9 a 4.2% entre 2011 y 2013) estuvo fuertemente vinculada al contexto externo.

La caída del precio del cobre y la salida neta de capitales presionaron sobre el mercado cambiario y forjaron una depreciación del tipo de cambio, que pudo se contenida por operaciones del Banco Central Chileno.

No obstante, debido a una inflación anclada en 2.2%, la política monetaria tiene margen para ser expansiva con el fin de amortiguar el ciclo económico en 2014.

El mercado del cobre juega un rol fundamental en la economía chilena. Nuestro vecino es el principal productor mundial de cobre y su extracción representa el 15% del PBI y concentra el 57% de las exportaciones del país.

A su vez, las finanzas públicas tienen una fuerte participación en el mercado del cobre a través del denominado fondo del cobre.

En los últimos 2 años, la política económica de Chile ha conseguido con éxito amortiguar el shock externo de las commodities vinculado a los metales. Ello se logró a través de una depreciación limitada del tipo de cambio, una política monetaria que ancla la inflación y el uso de fondos anti-cíclicos acumulados en el pasado (con precios del cobre más altos).

Sin embargo, el costo más elevado de la política ha sido acumular un déficit de cuenta corriente entorno al 5% del PBI que necesita ser reducido gradualmente en los próximos años para evitar la desestabilización macroeconómica.

En 2014, el déficit de cuenta corriente se reduciría un poco de la mano de un bajo nivel de actividad que absorbe menos importaciones. Quedará como asignatura pendiente para 2015 y 2016 una corrección mayor de este desequilibrio a través de una mayor depreciación del peso (con la limitante de no descuidar la meta inflacionaria) y un cambio en el patrón de consumo e inversión.

Por lo explicitado, el principal riesgo macroeconómico que enfrenta Chile es que el enfriamiento de China se profundice y se traduzca en una mayor y más permanente caída del precio del cobre.

Uruguay

La economía de Uruguay desaceleró su crecimiento desde 6.5% en 2011 a 3.7% en 2013 como consecuencia de un menor dinamismo externo, caída del consumo privado interno y

de la inversión. Para evitar una desaceleración mayor del nivel de actividad, aplicó una política fiscal expansiva a costa de acumular desequilibrios en términos de inflación y

endeudamiento.

Uruguay se encuentra más aislado de los shocks externos que otras economías de Sudamérica.

Sin embargo, esto no quiere decir que no existan riesgos. Las principales vulnerabilidades provienen de un nivel inflación moderadamente alto (8.5% anual), abultado déficit de cuenta

corriente (3.6% del PBI), elevado déficit fiscal (2.1% del PBI) y un nivel de deuda pública (56% del PBI) por encima de un umbral de riesgo moderado.

El dato de que una parte importante de la deuda se encuentre en manos de no residentes (incluyendo depósitos de extranjeros en bancos uruguayos en el orden de los US$ 4.800 millones) lo vuelve a Uruguay más vulnerable frente a una “parada repentina” de otros emergentes en materia de liquidez.

En lo que respecta a la esfera doméstica, la política monetaria no ha alcanzado la meta de reducir el alto nivel de inflación que se sostiene hace varios años, pero tampoco se ha

desbordado. La política fiscal expansiva ha sido contraproducente para alcanzar dicha meta.

A la vez, la política monetaria estuvo focalizada en la intervención en el mercado cambiario por parte del Banco Central de Uruguay (BCU) a fin de evitar una mayor apreciación del peso que posibilitó la fuerte acumulación de activos de reserva para hacer frente a una situación de iliquidez transitoria.

En relación a la debilidad fiscal, Uruguay ha venido forjando una labor importante en materia de administración prudencial de la deuda, no sólo mediante la extensión de plazos de vencimiento de la misma, sino también cambiando la composición de las monedas para lograr un menor grado de dolarización.

Si bien se ha evidenciado una importante mejoría en los últimos años, la deuda pública representa el 56% del PBI. Adicionalmente, Uruguay registra un déficit fiscal del 2.1% del PBI forjado por un gasto poco flexible a la baja de salarios y pasividades. Lo que pone en duda la posibilidad de llevar a cabo políticas contra cíclicas ante una súbita contracción del financiamiento externo.

En síntesis, el principal riesgo macroeconómico que enfrenta el país es que se detenga el flujo financiero (IED, deuda pública, fuga de depósitos de no residentes) por un periodo prolongado y esto genere una devaluación con inflación y depresión económica. La prudente política de acumulación de reservas (27% PBI) jugaría un rol fundamental en este escenario.

Perú

El menor ritmo de crecimiento económico de Perú (6.3 a 5.3% entre 2011 y 2013) también estuvo fuertemente vinculada al contexto externo. La caída del precio materias primas metálicas y la menor afluencia de capital financiero desde el exterior presionaron para una depreciación de la moneda, la cual fue contenida por el Banco Central. Debido a la baja inflación y la solida posición fiscal, el gobierno tuvo margen para aplicar exitosamente políticas tendientes a mitigar los shocks externos.

La caída del precio del cobre y otros minerales que concentran exportaciones del Perú incrementaron el déficit de cuenta corriente transitoriamente a 5.3% del PBI en 2013.

En tanto, el alza en los rendimientos (tasa interés) actuales y esperados de los bonos de EEUU provocó una salida de capitales.

Sin embargo, el abultado nivel de reservas internacionales (32.4% del PBI) dejó margen de maniobra para absorber los shocks negativos sobre el mercado cambiario que impidieron una intempestiva devaluación de la moneda que podría haber potenciado otros desequilibrios macroeconómicos.

Por el frente fiscal, el gobierno implementó una política de aumento del gasto público para dar soporte a la demanda interna. La sólida posición fiscal previa (superávit 2.2% PBI) permitió que en 2013 las cuentas públicas cerraran equilibradas (0.2%). Más aún el gobierno cuenta con un fondo fiscal contra cíclico que suma más del 4% del PBI para afrontar situaciones aún más desfavorables.

La más importante vulnerabilidad macroeconómica de Perú es, al igual que Chile, que el enfriamiento de la economía China crezca y esto se traduzca en una mayor y más permanente caída del precio del cobre y otros metales.

La perspectiva es que Perú sostenga su crecimiento a 5.6% en 2014, reduzca su inflación a costa de seguir sosteniendo un déficit transitorio de cuenta corriente y un leve déficit fiscal

entorno al 0.2% del PBI.

Argentina

Como adelantamos, el comportamiento de la economía argentina estuvo gobernado por las consecuencias de sus políticas más que por la dinámica del mundo. La tasa de expansión del PBI se recuperó respecto del 2012 y habría alcanzado un 3% a/a, en un marco de estancamiento del empleo, aceleración inflacionaria y crisis cambiaria con pérdida de reservas internacionales.

A lo largo del 2013, Argentina mantuvo su estrategia de maximizar el crecimiento económico a través del consumo (público y privado).

El Gobierno mantuvo su política de subsidios a la energía (luz y gas), al transporte (colectivos y trenes) y a algunos alimentos básicos, tal que el gasto total destinado a estas partidas alcanzó un record del 5% del PBI.

En este contexto, el Estado Nacional pasó de un superávit financiero de 2.6% (2004) a un déficit de -2.6% del producto (2013). Los subsidios equivalen entonces a todo el deterioro fiscal de Nación que, bien medido, asciende a 5% del PBI y explican todo el exceso de pesos que el BCRA emite “de más” para asistir el Tesoro.

Para mantener la política fiscal expansiva el Tesoro siguió financiándose con el Banco Central.

La base monetaria se incrementó cerca del 26% anual ($81.000 millones), alcanzando unos $ 388.348 millones, mientras que la emisión para financiar al Fisco representó aproximadamente el 136% de la emisión neta total y alcanzó unos $110.500 millones.

En resumen, la política monetaria argentina estuvo supeditada a financiar al Fisco y -en menor medida- a vender divisas para desacelerar la devaluación del tipo de cambio oficial.

En este sentido, las inconsistencias de política económica que se fueron aplicando en los últimos años profundizaron la crisis del mercado cambiario (desdoblado) y el contexto inflacionario que se aceleró hacia fin de año y cerró en torno al 27% anual (según el relevamiento del Congreso Nacional).

El tipo de cambio oficial alcanzó $6.52 por dólar (30/12/2013), con una devaluación implícita del 32.6% interanual, que se acrecentó en los últimos meses del año sumándole presión al nivel de precios.

En efecto, el tipo de cambio se devaluó por encima de la tasa de inflación y dejó de ser el ancla nominal de la economía.

El dólar blue cerró en torno de los $10 por dólar con una devaluación implícita del 47%, haciendo que la brecha entre cotizaciones ascienda a 57%, un 50% más que hace un año atrás.

El resultado de las políticas fue aumentar la tasa de crecimiento económico (3%) traccionado por el gasto en consumo y por la performance de algunos sectores de la oferta agregada (la industria automotriz, el campo y la construcción); a costa de potenciar los desequilibrios macroeconómicos:

> El Central perdió el 29% de sus reservas internacionales, que terminaron entorno a los US$ 30.800 millones (perdida de US$ 12.600 millones en el último año).

> El déficit energético alcanzó un récord de US$ 6.000 millones aproximadamente, que compromete severamente al frente fiscal y al mercado de dólares.

> La inflación pasó del 24% (2012) al 27% (2013), con una marcada aceleración hacia fin de año, tal que si se anualiza el dato de diciembre (2.9%) se alcanzaría un aumento de precios

del 41% en los 12 meses.

> El mercado laboral se mantuvo en los niveles del 2012 a pesar del mayor crecimiento económico. El desempleo se habría ubicado en torno al 7.3%, con una tasa de empleo del en cerca del 42.7%.

Comentarios

Publicar un comentario